Skatteberäkning – avstämning

| Den här instruktionen gäller programmet BL Skatt |

Stämmer inte skatteberäkningen i BL Skatt med Skatteverkets preliminära skatteberäkning? I den här artikeln ger vi några tips på vad som kan vara anledningen till differensen.

Kontroller

Börja med att kontrollera att

- Du är i rätt årsversion av BL Skatt och arbetar med Inkomstdeklarationen för det året. (Det är vanligare än du kan tro, att byrån får förra årets deklarationsblankett från kunden)

- Förutsättningarna är samma. Har du exempelvis lagt till näringsinkomsten i programmet? Frikoppla i så fall din NE-bilaga och se till att sidan 2 inte har några värden kvar som inte var förtryckta.

- Kontrollera vilken skatt som inte överensstämmer. Vi ger dig nedan några förslag:

- Skattereduktion för arbetsinkomst (jobbskatteavdrag)

- Skattereduktion för a-kassa

- Skattereduktion för boende i vissa områden

- Skattereduktion för sjuk- och aktivitetsersättning

- Skattereduktion för fastighetsavgift (begränsningsregel)

- Skattereduktion för underskott av kapital

- Pensionsavgiften

- Kapitalskatten

- Kommunalskattesatsen

| Observera att detta inte är en heltäckande lista utan visar de vanligaste anledningarna till varför differens uppstår. |

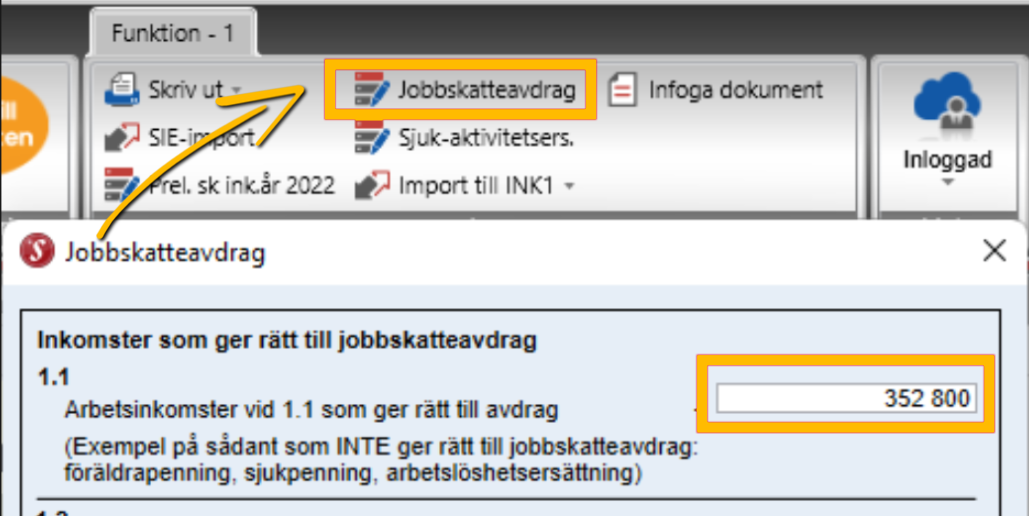

Skattereduktion för arbetsinkomst (jobbskatteavdrag)

- Kontrollera att du har rätt underlag för skattereduktionen ifylld. Observera att tjänsteinkomster såsom från a-kassa, föräldrapenning och sjukersättning från Försäkringskassan är inkomster som inte ger rätt till denna reduktion.

- Klicka på funktionsknappen Jobbskatteavdrag. Fyll i summan av dina tjänsteinkomster som ger rätt till denna reduktion.

- Om du använder bilaga KL för att specificera inkomsterna, kontrollera att inget kryss finns i rutan Ger rätt till jobbskatteavdrag, för poster som avser ersättning från Försäkringskassa eller Arbetslöshetskassa. Dessa inkomster ger normalt inte rätt till jobbskattevdrag.

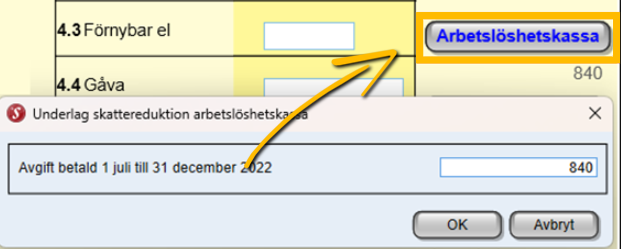

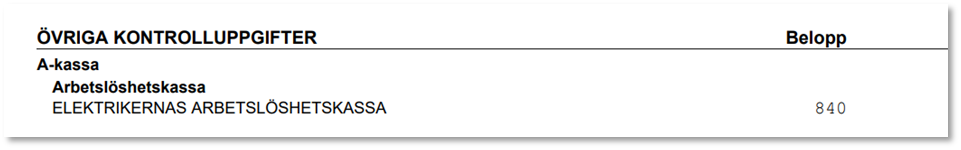

Skattereduktion för a-kassa

Inbetald avgift för Arbetslöshetskassa måste läggas in i BL Skatt för att få en korrekt skatteberäkning. Du fyller i inbetald avgift genom att klicka på Arbetslöshetskassa i funktionspanelen eller via den grå knappen Arbetslöshetskassa höger om avsnitt 4 på Inkomstdeklaration 1 första sida.

Under avsnittet Kontroll- och inkomstuppgifter som bifogas Inkomstdeklaration 1 framgår beloppet enligt kontrolluppgift för betald arbetslöshetskassa under 2023.

Skattereduktion för boende i vissa områden

Kontrollera att du har valt rätt kommun (och församling) i basuppgifter. Denna reduktion ges bara till skattskyldiga som betalar skatt i ett urval av kommuner. Det är där deklaranten är skriven den 1 november året innan inkomståret som styr om reduktionen kan ges. Den maximala reduktionen är 1 675 kr. Får du inte hela beloppet har du inte tillräckligt mycket skatt som det kan avräknas mot. Denna reduktion kan endast utnyttjas mot kommunalskatt (exklusive begravningsavgift och kyrkoavgift.)

Här kan du läsa mer om vilka församlingar som är aktuella.

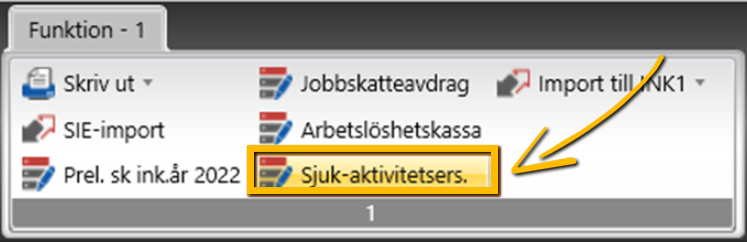

Skattereduktion för sjuk- och aktivitetsersättning

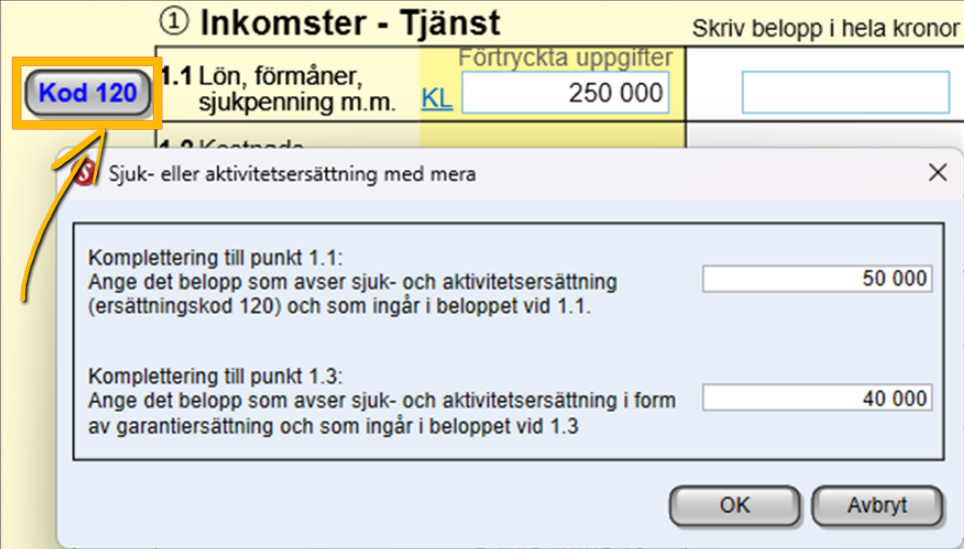

Kontrollera ditt underlag under knappen Sjuk-aktivitetsers. i funktionspanelen.

Du kan också nå dialogen för underlaget under knappen för Kod 120 (som du hittar till vänster om lönerna vid kod 1.1.

Skattereduktionen för Sjuk- och aktivitetsersättning beräknas både på inkomstrelaterad sjuk-och aktivitetsersättning som tas upp vid punkt 1.1 (kod 120) samt sjuk-och aktivitetsersättning i form av garantiersättning som tas upp vid punkt 1.3.

Skattereduktion för fastighetsavgift (begränsningsregel)

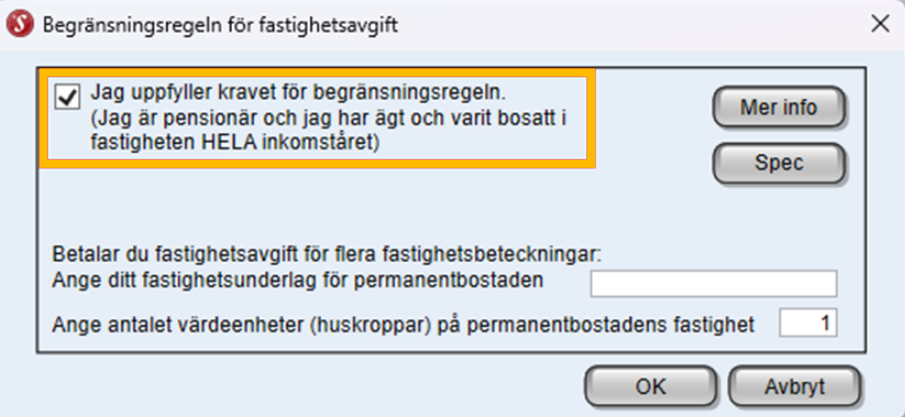

- Kontrollera på INK1 under knappen Skattered. fast.avg. att du kryssat i att du uppfyller kravet för att få skattereduktionen. Den måste fyllas i varje år.

l

l - Har du flera fastighetsbeteckningar som du betalar fastighetsavgift på, så vet inte BL Skatt hur stor del av underlaget som avser den fastighet du är skriven på (permanentbostaden). Du måste då fylla i det underlaget i dialogen.

- Om det finns flera värdeenheter (huskroppar) på den fastighet du bor på då ska inte skattereduktionen begränsas till ett småhus utan då kan du få mer i skattereduktion eftersom du då betalar mer i fastighetsavgift.

Skattereduktion för underskott av kapital

Stämmer inte din reduktion för underskott av kapital men dina reduktioner ”ovanför” gör det, då är den troliga orsaken att underlaget för kapitalskatt inte är korrekt. Då bör du kontrollera samma saker som du kan läsa om i avsnittet Kapitalskatt.

Pensionsavgiften

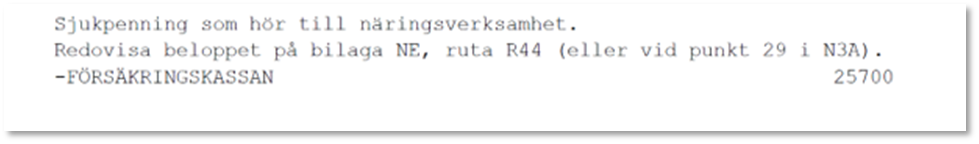

En vanlig anledning till att du får en högre pensionsavgift i Skatteverkets preliminära skatteberäkning är att det kan finnas sjukpenning som ska tas upp i din näringsverksamhet. Skatteverket räknar nämligen ut 7 procent pensionsavgift på det belopp som står specificerat under Uppgifter som du själv ska redovisa i Inkomstdeklarationen. Underlaget ska avrundas nedåt till närmsta hundratal.

Du kan själv räkna ut 7 procent på det nedåt avrundade beloppet till hundratal kronor. Beloppet du får fram avrundar du till närmsta hundratal kronor. Blir du osäker kan du använda vår funktion för denna avstämning.

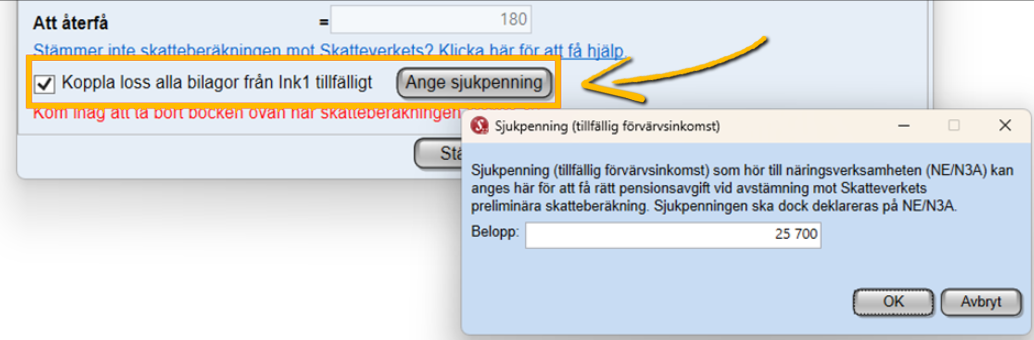

Då alla dina bilagor är frikopplade dyker nämligen en knapp upp längst ner i Skatteberäkningen för att Ange sjukpenning. Här under kan du ange den sjukpenning som hör till näringsverksamheten. Då kommer BL Skatt att räkna ut pensionsavgiften redan nu, trots att ingen NE eller N3A är kopplad.

| OBS! Du får inte glömma att fylla i sjukpenningen på din näringsblankett NE/N3A också för att få en korrekt slutlig skatteberäkning. |

Beror din differens inte på sjukpenning i näring, är det troligt att du fått sjuk- eller aktivitetsersättning (Ersättningkod 120). Läs mer om detta under avsnittet om Skattereduktion för sjuk- och aktivitetsersättning

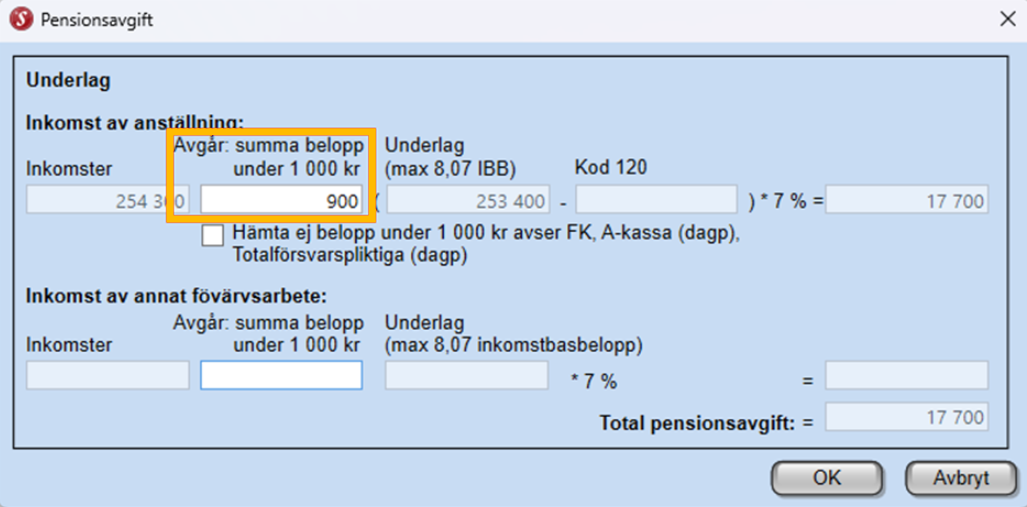

En tredje anledning till differens här är att du fått ersättning under 1000 kr från någon arbetsgivare. De låga inkomsterna är inte pensionsgrundande och du behöver då inte debiteras för pensionsavgift (undantag är viss ersättning från Försäkringskassan).

Summan av beloppen under 1000 kr som inte ska debiteras med pensionsavgift kan du fylla i under dialogen för Pensionsavgift.

Kapitalskatten

- Kontrollera att de förtryckta uppgifterna är ifyllda i rätt fält. Då det förekommer både kvoteringar och eller kvittningar beroende på typ av kapitalinkomst eller avdrag är det viktigt att beloppet är ifyll i rätt fält.

- Det är viktigt att du har rätt underlag för kapitalskatt. Har du bilaga NE eller N3A kopplad kan du ha fått in räntefördelning som kan påverka ditt underlag för kapitalskatt. Ta bort det underlaget från Inkomstdeklaration 1 på andra sidan i så fall.

- Har det gjorts automatisk avräkning av utländsk skatt måste du fylla i det i skatteberäkningen. Av texten strax under Skatteberäkningen framgår om sådan avräkning har skett.

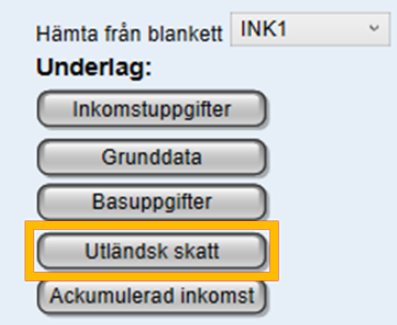

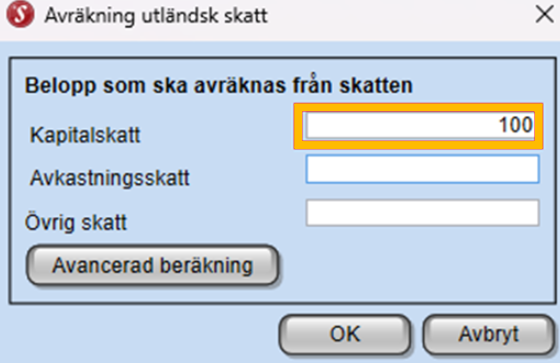

För att fylla i det automatiskt avräknade beloppet klickar du på den grå knappen Utländsk skatt.

Fyll i den kapitalskatt som har avräknats automatiskt.

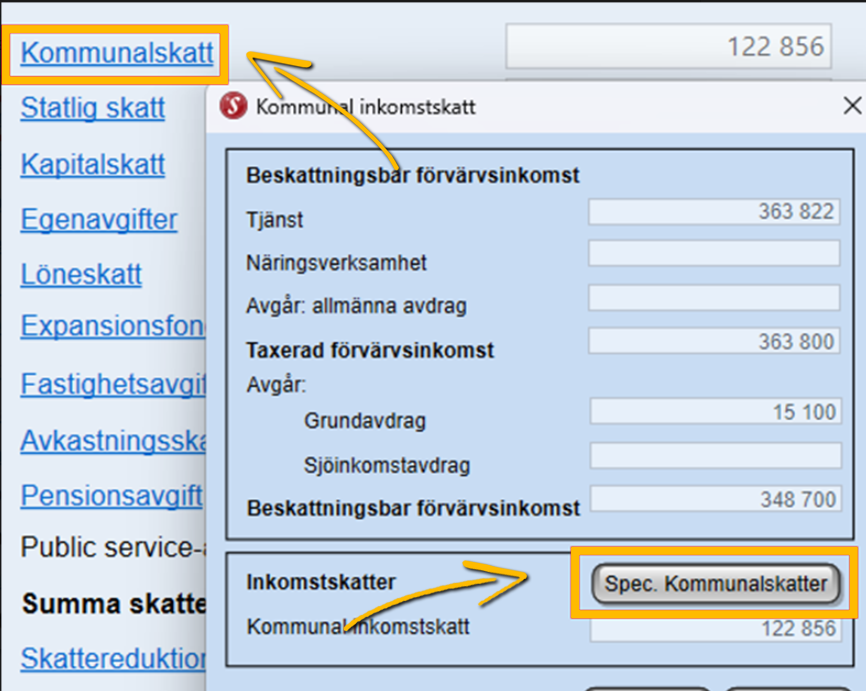

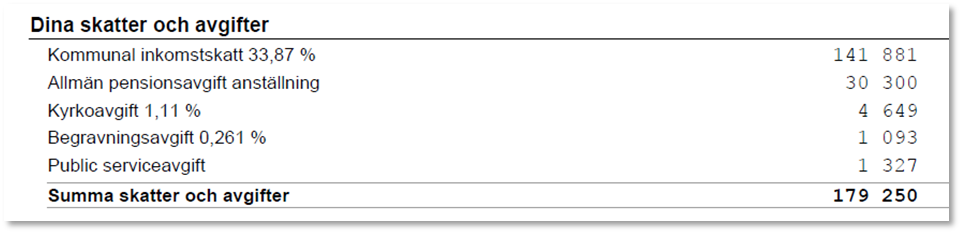

Kommunalskatten

Om summa kommunalskatt inte stämmer med den förtryckta eller om du vill stämma av de olika skatterna som inkluderas i den summan, då klickar du på den blå länken för kommunalskatt.

I dialogen som visas kan du börja med att stämma av att den fastställda (taxerade) förvärvsinkomsten stämmer liksom grundavdraget.

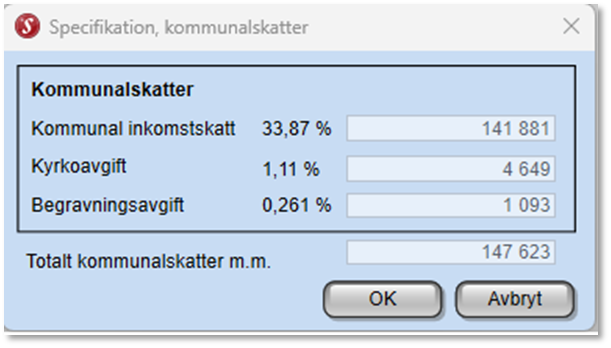

För att se en uppdelning på de olika delarna i summa kommunalskatt kan du klicka på knappen Spec- kommunalskatter.

Du bör också jämföra att du har exakt samma procentsatser här under som du har i den preliminära skatteberäkningen.

Stämmer den beskattningsbara förvärvsinkomsten men inte de olika skatterna då är det vanligt att det beror på:

- Fel kommun eller församling är vald i basuppgifter.

- Om kommunalskatten stämmer men inte kyrkokavgiften så är troligen fel församling vald. Man kanske inte är med i kyrkan? (då är detta belopp noll).

- Deklaranten kanske är medlem i något trossamfund, då behöver du välja att fylla i Egna kommunalskatter i Basuppgifter.