K6 - Försäljning av bostadsrätt

I den här artikeln förklarar vi hur du fyller i blankett K6 - Försäljning av bostadsrätt.

Beskattning

Du beskattas för försäljningen av bostadsrätten det år då du avyttrar bostadsrätten, dvs när köpekontraktet undertecknas. När du säljer en privatbostadsrätt beskattas du för 22/30 av kapitalvinsten (22%). Kapitalförluster på privatbostadsrätter är avdragsgilla till 50% (15/30).

Arbetsgång

Sidan 1 – Uppgifter om den sålda bostadsrätten samt beräkna vinst/förlust

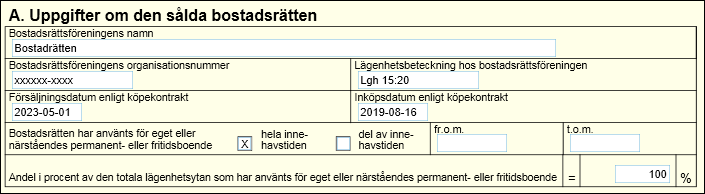

Avsnitt A – Här ska du lämna uppgift om bostadsrättsföreningens namn och organisationsnummer, bostadsrättens beteckning, försäljningsdatum, inköpsdatum, samt datum för när bostadsrätten har använts för eget eller näståendes permanent- eller fritidsboende. Dessutom ska du lämna uppgift om hur många procent av totala lägenhetsytan som har använts för eget eller närståendes permanent- eller fritidsboende under hela eller del av innehavstiden.

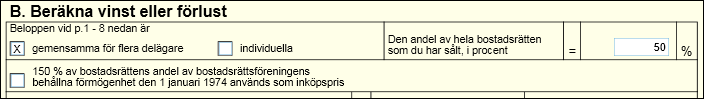

Avsnitt B – Börja med att uppge om beloppen i det här avsnittet är individuella eller om de är gemensam för flera delägare. Du ska också uppge den andel av hela bostadsrätten som du har sålt, i procent.

Sätt i kryss i rutan 150 procent av bostadsrättens andel av bostadsrättsföreningens förmögenhet den 1 januari 1974, om det beloppet används som inköpspris. Detta värde bör föreningen kunna lämna uppgift om. Du får dock använda bostadsrättens verkliga inköpspris om det är högre.

Om du har varit ensam ägare sätter du ett kryss vid beloppen är individuella.

Har ni varit flera delägare sätter du ett kryss vid gemensamma för flera delägare. Detta om samtliga delägare

- har sålt hela bostadsrätten tillsammans, och

- har köpt bostadsrätten tillsammans, och

- det har varit oförändrade ägarförhållanden under innehavstiden, och

- delägarna ska göra avdrag för gemensamma förbättringsutgifter.

Fyll sedan i de belopp som gäller för hela bostadsrätten vid punkt 1-8. Fyll i hela vinsten eller förlusten vid punkt 9 och din andel av den vid punkt 10.

Under avsnitt B gör du beräkningen av kapitalvinsten eller kapitalförlusten.

1. Försäljningspriset enligt köpekontraktet.

2. Försäljningsutgifter.

Som försäljningsutgifter räknas mäklarprovision, advokatkostnader och värderingskostnader, men också kostnader för sådant du gjort själv, exempelvis telefonkostnader, annonskostnader och bilresor för visning. Kostnader för att ställa i ordning bostadsrätten inför en försäljning (homestaging, homestyling) kan vara en avdragsgill försäljningskostnad om det handlar om till exempel konsultation, fotografering, inredning, ommöblering, hyra eller lån av möbler, konst, gardiner, mattor, mm. Däremot får du inte avdrag för till exempel städning eller flyttning.

3. Inköpspris

Inköpspriset är vad du betalade för bostadsrätten. Upplåtelseavgifter, överlåtelseavgifter och andra avgifter som betalades till föreningen i samband med köpet av bostadsrätten ska räknas in i inköpspriset.

4 och 5. Förbättringsutgifter. Vissa förbättringsutgifter är avdragsgilla. Det gäller

- ny-, till- och ombyggnad (utan tidsgräns) anges i punkt 4.

- förbättrande reparationer och underhåll som du lagt ned under försäljningsåret (beskattningsåret) och under de närmast föregående 5 kalenderåren (beskattningsåren) anges i punkt 5.

| Tänk på att du inte får räkna med den del av utgifterna som täckts av försäkringsersättning eller som du fått skattereduktion på - ROT-arbeten. |

Du får bara räkna med förbättringsutgifter för de år då de totalt varit minst 5 000 kr/bostad.

| Tips ! Använd bilaga 2197 för att specificera förbättringsutgifter, då hämtas beloppet in automatiskt till punkt 4. Du hittar bilaga 2197 under Hjälpblanketter under huvudmenyn Kapital. |

Som förbättringsutgifter räknas:

- utgifter för förbättringsarbeten i lägenheten, t ex om- och tillbyggnader.

- utgifter för förbättrande reparationer och underhåll för att göra lägenheten i bättre skick än när du köpte den, under förutsättning att lägenheten vid försäljningen fortfarande är i bättre skick än när du köpte den.

Normal reparation och normalt underhåll räknas inte som någon förbättringsutgift (exempelvis utbyte av vitvaror, tapetsering, målning, golvslipning) men om åtgärderna innebär en standardhöjning (en förbättring) kan en del av utgiften räknas som förbättrande.

6. Kapitaltillskott

Här fyller du i kapitaltillskott som du har lämnat till föreningen under innehavstiden. Uppgifter om kapitaltillskott ska framgå av den kontrolluppgift över försäljningen som du får från föreningen.

7. Bostadsrättens andel av inre reparationsfond vid försäljningen

Den ersättning du får för bostadsrättens inre reparationsfond eller någon liknande fond, ska du inte räkna med i försäljningspriset, utan du minskar försäljningspriset med det belopp som finns i fonden vid försäljningen. Har du fått särskild ersättning för fonden ska du först lägga detta belopp till försäljningspriset.

8. Bostadsrättens andel av inre reparationsfond vid köpet

Du ska minska avdraget med det belopp som fanns på bostadsrättens inre reparationsfond eller liknande vid köpet.

9. Vinst eller förlust

Om det är en vinst förs beloppet till ruta 7.6 på din huvudblankett (INK1) och om det blir förlust förs beloppet till ruta 8.5 på din huvudblankett (INK1) .

10. Beloppet vid punkt 9 x den andel av bostadsrätten som du har sålt om beloppen vid punkt 1-8 är gemensamma för flera delägare.

Vill du begära uppskov med vinsten?

När du säljer en privatbostadsrätt kan du i vissa fall få uppskov med beskattningen av vinsten. En förutsättning är att en ny ersättningsbostad har köpts eller kommer att köpas.

11 Återföring av uppskovsbelopp

Om du fått uppskov med beskattning av tidigare vinst (vid exempelvis köp av den här bostadsrätten) ska det uppskovsbeloppet fyllas i här.

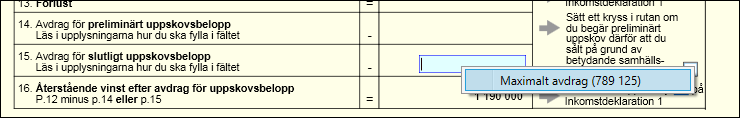

12-16 Preliminärt eller slutligt uppskov

Om du ska göra avdrag för preliminärt eller slutligt uppskovsbelopp kryssar i någon av rutorna till höger om punkt 8 och 9 och beloppet anges i punkt 14-16.

Ska du begära preliminärt uppskov så är uppskovsbeloppet lika med din andel av vinsten som du har räknat ut och fylls då i vid punkten 14. Vill du begära slutligt uppskov är uppskovsbeloppet lika med din andel av vinsten som du fyllt i vid punkten 12 eller beloppet vid avsnitt H om du har köpt en billigare ersättningsbostad och då får du begära det genom att fylla i vid punkten 15.

Du kan högerklicka i rutan B.15 för att hämta det maximala uppskovsbeloppet som du har rätt till enligt sidan 2 Avsnitt H.

Tänk på att ditt uppskovsbelopp måste vara minst 50 000 kr för att du ska få göra avdrag för beloppet. Understiger din andel av vinsten 50 000 kr kan du alltså inte få uppskov. Du kan också välja att göra avdrag med ett lägre belopp än det uträknade, men uppskovsbeloppet måste alltså vara minst 50 000 kr.

Den återstående vinst som finns kvar efter avdrag för uppskovsbelopp förs till ruta 16 och detta belopp förs över till huvudblankett (INK1) ruta 7.6.

| Tips! Mer om uppskov finns under knappen Mer info och via funktionsknappen SKV Upplysning |

Sidan 2 – Uppskov med beskattning av vinst

På sidan 2 lämnar du uppgifter som är nödvändiga både för preliminärt och slutligt uppskovsbelopp. Avsnitten E–H fyller du endast i om du begär avdrag för slutligt uppskovsbelopp.

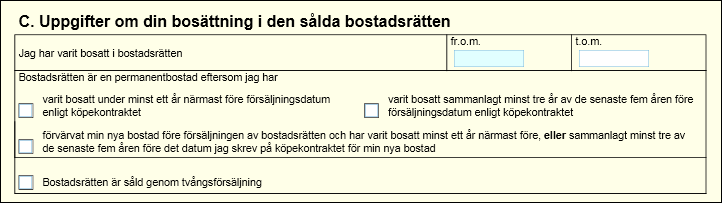

Avsnitt C – Uppgifter om din bosättning i den sålda bostadsrätten.

Här lämnar du uppgift om bostadsrätten har varit din permanentbostad och under vilken tid. Du ska även uppge om du har förvärvat en ny bostad före försäljningen av bostadsrätten.

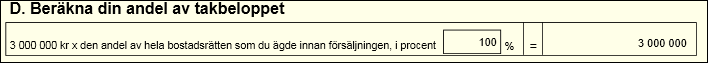

Avsnitt D – Takbelopp för preliminärt eller slutligt uppskov

Det finns ett takbelopp på 3 000 000 kr för uppskovsbeloppet.

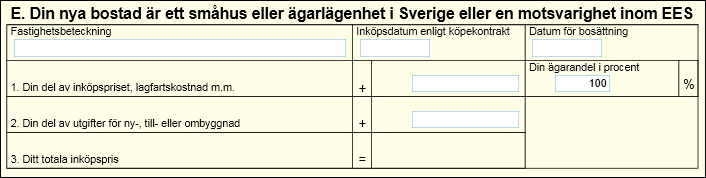

Avsnitt E - Om den nya bostaden är ett småhus eller ägarlägenhet

I avsnitt E ska du fylla i fastighetens beteckning, inköpsdatum enligt köpekontrakt och datum för bosättning samt din ägarandel i %. Därefter fyller du i:

1. Din del av inköpspris, lagfartskostnad mm

2. Din del av utgifter för ny-, till- eller ombyggnad

3. Ditt totala inköpspris

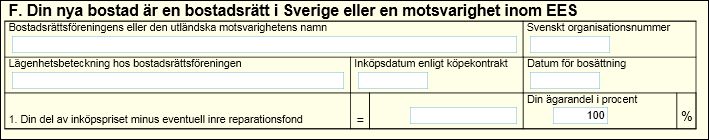

Avsnitt F – Om den nya bostaden är en bostadsrätt

I avsnitt F ska du fylla i bostadsrättsföreningens namn och organisationsnummer, lägenhetsbeteckning, inköpsdatum enligt köpekontrakt och datum för bosättning samt din ägarandel i %. Här ska du också ange:

1. Din del av inköpspris (minus inre reparationsfond)

Avsnitt G – Om den nya bostaden finns utomlands inom EES

I detta avsnitt fyller du i typ av bostad, småhus eller lägenhet och boendeformens beteckning i hemlandet samt land. Du ska också ange bostadens adress.

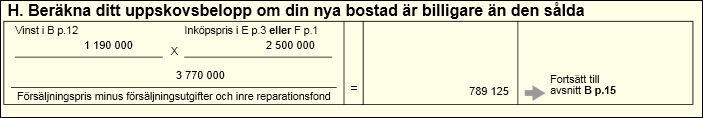

Avsnitt H – Om den nya bostaden är billigare än den sålda bostaden

Har du köpt en ny bostad som är billigare än den sålda kan du inte få slutligt uppskov med hela vinsten. Vid avsnitt H räknas det fram det högsta möjliga uppskovsbeloppet. Vinsten från B.12 multipliceras med inköpspriset enligt E.3 eller F.1. Sedan delas det beloppet med din andel av försäljningspriset minus försäljningsutgifter (B.1 minus B.2).

Det uträknade beloppet vid avsnitt H kan sen anges i avsnitt B ruta 15 (beloppet måste dock vara minst 50 000 kr, annars kan du inte få uppskov). Du kan välja att göra avdrag med ett lägre belopp, men uppskovsbeloppet vid B.15 måste vara minst 50 000 kr.

Övrig information

Äkta eller oäkta bostadsrättsförening

Kapitalvinstreglerna för bostadsrätter gäller för andelar och aktier i sådana bostadsrätts- och bostadsföreningar och bostadsaktiebolag som är så kallade privatbostadsföretag ( äkta bostadsföretag). Ett privatbostadsföretag är en bostadsrättsförening, ekonomisk förening eller aktiebolag, som till klart övervägande del (minst 60 procent), tillhandahåller bostäder åt sina medlemmar eller delägare. Annars är det ett så kallat oäkta bostadsföretag, vilket exempelvis kan vara fallet om föreningen hyr ut kontors- eller affärslokaler i en viss omfattning eller om föreningen är nybildad under året. En bostadsrätt i en förening som inte är ett privatbostadsföretag är en oäkta bostadsrätt, det vill säga en andel i ett oäkta bostadsföretag. Om bostadsrättsföreningen räknas som oäkta privatbostads företag beskattas en försäljning av en andel i föreningen som en aktieförsäljning och deklareras på blankett K9.

En bostadsrätt eller liknande i utlandet kan inte omfattas av reglerna för privatbostadsföretag. Försäljning av utländska bostads-rätter beskattas enligt aktievinstreglerna på samma sätt som andelar i oäkta privatbostadsföretag.

Säljer du en bostadsrätt samma år som föreningen nybildats eller ombildats så räknas det som försäljning av en andel i ett oäkta privatbostadsföretag.

Benefika överlåtelser

En bostadsrätt kan också byta ägare genom en benefik överlåtelse, dvs genom gåva, arv, bodelning eller testamente. Benefika överlåtelser utlöser inte kapitalvinstbeskattning utan mottagaren träder in i överlåtarens ställe och övertar givarens omkostnadsbelopp (även om tidpunkten för anskaffningen ligger långt bakåt i tiden).