Momsdifferens vid försäljning av inventarier

| Den här instruktionen gäller BLA Bokföring |

När vi säljer en inventarie kan det uppstå en vinst eller förlust, beroende på vilket restvärde vi har och vilket pris exkl. moms vi får vid försäljningen. Hur du ska hantera en momsdifferens vid försäljning av en inventarie skiljer sig åt beroende på om försäljningen resulterar i en vinst eller förlust. Vi går igenom de olika situationerna nedan och hur det kan hanteras.

Vinst vid försäljning – hantera momsdifferens

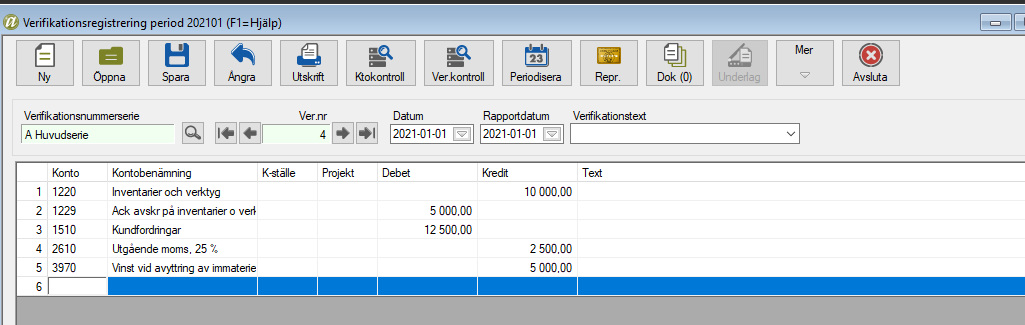

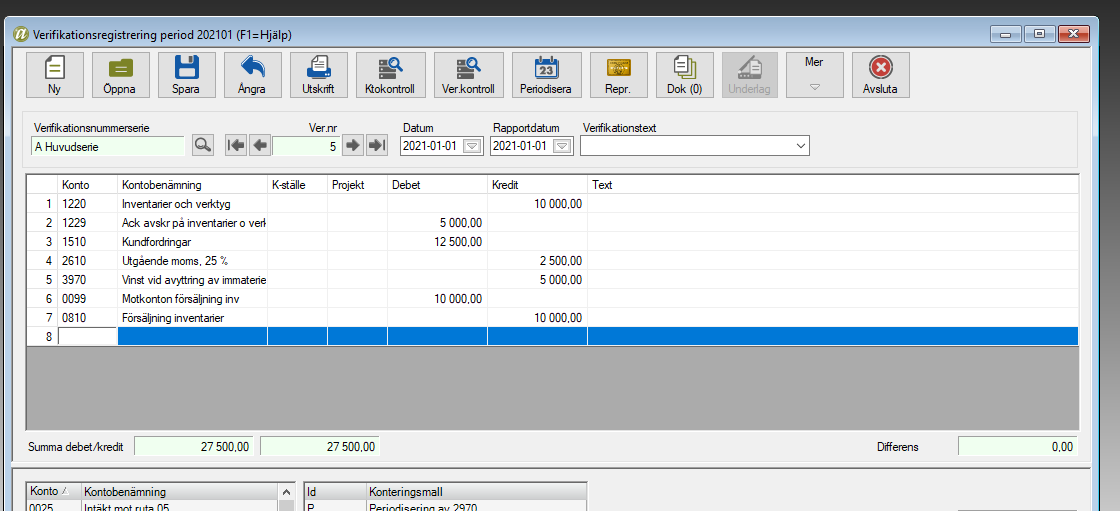

I detta exempel har vi en inventarie som är införskaffad för 10 000 kr exkl. moms, restvärdet vid försäljningen är 5 000 kr (inköpet konto 1220, gjorda avskrivningar konto 1229). Försäljningspriset är 12 500 kr inkl. moms, dvs momsen blir 2 500 kr och intäkten ska vara 10 000 kr denna månad.

Vinst vid avyttring av inventarien blir 5 000 kr (jämför försäljningspriset exkl. moms 10 000 – restvärdet 5 000 kr) och hamnar i kredit på konto 3970. Eftersom detta belopp på 5 000 kr inte stämmer överens med nettoförsäljningsvärdet på 10 000 kr kan vi inte styra in konto 3970 till ruta 05. Men vi måste få in dessa 10 000 kr på ruta 05 annars kommer vi att få en momsdifferens.

Det finns två sätt att hantera detta på

- Du rättar momsrapporten manuellt, dvs fyller på ruta 05 med 10 000 kr och sparar den efter det.

- Du lägger upp två korrektivkonton till denna nettoförsäljning på 10 000 kr som vi styr in på ruta 05. Vi kompletterar denna verifikation med 0999 i debet med 10 000 kr och konto 0810 i kredit med 10 000kr. Vi styr in konto 0810 till ruta 05 i skattedeklarationen. T ex döp kontona till 0999=Motkonto inventarieförsäljning och 0810=Korrektivkonto mot inventarieförsäljning. Då fyller vi sedan på med två rader till (rad 6 & 7) i den här konteringen.

Förlust vid försäljning – hantera momsdifferens

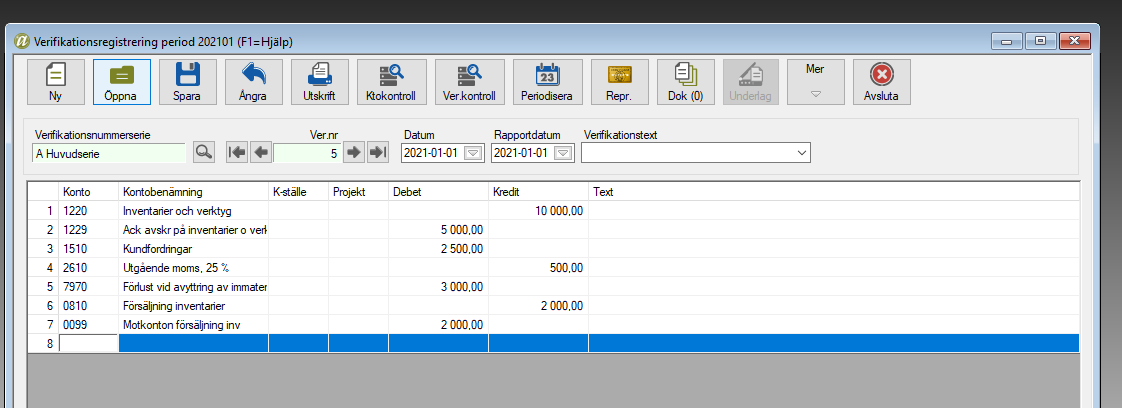

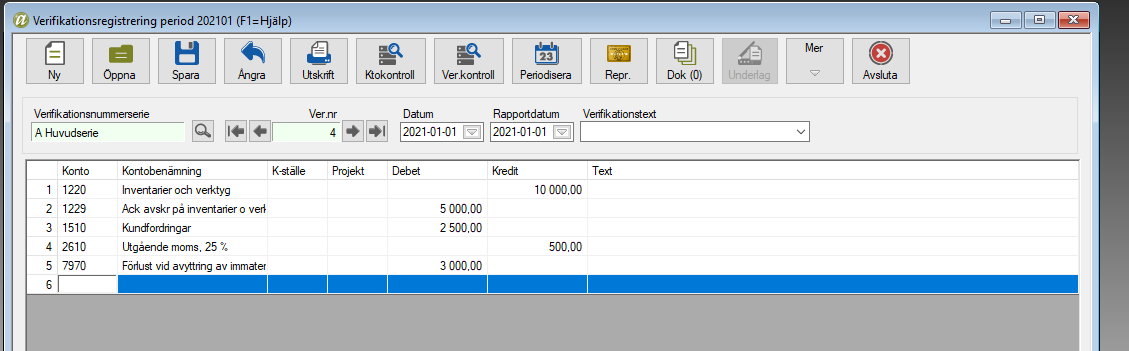

Om vi säljer samma inventarie för 2 500 kr inkl. moms kommer vi att få en förlust vid försäljning av inventarie. Förlusten blir då 3 000 kr (jämför försäljningspriset exkl. moms 2 000 – restvärdet 5 000 kr) och hamnar i debet på konto 7970. Eftersom detta belopp 3 000 kr inte stämmer överens med nettoförsäljningsvärdet på 2 000 kr kan vi inte styra in konto 7970 till ruta 05. Men vi måste få in dessa 2 000 kr på ruta 05 annars kommer vi att få en momsdifferens.

Det finns två sätt att hantera detta på

- Du rättar momsrapporten manuellt, dvs fyller på ruta 05 med 2 000 kr och sparar den efter det.

- Du lägger upp två korrektivkonton till denna nettoförsäljning på 2 000 kr som vi styr in på ruta 05. Vi kompletterar denna verifikation med 0999 i debet med 2 000 kr och konto 0810 i kredit med 2 000 kr. Vi styr in konto 0810 till ruta 05 i skattedeklarationen. T ex döp kontona till 0999=Motkonto inventarieförsäljning och 0810=Korrektivkonto mot inventarieförsäljning. Då fyller vi sedan på med två rader till (rad 6 & 7) i den här konteringen.