Momsuppgifter

| Den här instruktionen gäller BLA Bokföring och BLA Fakturering |

Innehåll

- Momsredovisning

- Momsredovisningsmetod

- Momskoder

- Momsfria fakturor

- Omvänd moms i byggbranschen

- Skattedeklaration

- Guide för omvänd skattskyldighet och importmoms

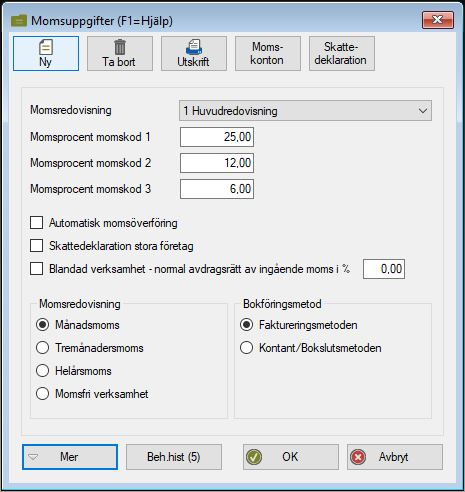

Välj Uppläggning – Momsuppgifter för att nå inställningarna för moms. Det spelar ingen roll om du går in på det här menyvalet från BLA Fakturering, BLA Leverantör eller BLA Bokföring, du kommer till samma programrutin i alla tre fallen. I fönstret som öppnas kan du göra dina inställningar. Nedan går vi igenom det som gäller för BLA Fakturering. Övriga inställningar kan man läsa om i avsnittet Momsredovisning.

Momsredovisning

Markera om du har Månadsmoms, Tremånadersmoms, Helårsmoms eller Momsfri verksamhet. Detta styr hur ofta du har möjlighet att ta ut en skattedeklaration för momsen.

Momsredovisningsmetod

Under Momsredovisningsmetod anger du om momsen ska redovisas enligt faktureringsmetoden eller kontant-/bokslutsmetoden i ditt företag.

Kontant-/bokslutsmetoden. Innebär att fakturorna bokförs först när du registrerar kundinbetalningen. Efter faktureringen skrivs en fakturajournal ut. Denna fakturajournal är densamma som vid faktureringsmetoden och innehåller därför konteringar som inte ska bokföras. I Företagsuppgifter kan du aktivera inställningen Fakturajournal utan kontering för att inte visa konteringarna. Journalen kan du spara som en förteckning över skickade fakturor.

Faktureringsmetoden. Innebär att du löpande bokför alla affärshändelser, t ex kundfordringar och leverantörsskulder, när fakturan skickas respektive mottas. Faktureringsmetoden är huvudmetoden i bokföringslagen. Efter faktureringen skrivs fakturajournal ut.

Ingen momsredovisning. Om du bedriver en momsbefriad verksamhet markerar du här.

Behandlingshistorik

Via knappen Beh.hist (x) ser du vilka ändringar som gjorts i momsuppgifterna. Listan visar av vilken användare-, samt vid vilken tidpunkt ändringen gjorts.

Momskoder

I BLA Fakturering finns det två ställen där du kan välja momskod:

- på kunden

- på produkten.

Momskoden bestämmer vilken momssats som kommer att faktureras (25, 12, 6, respektive 0 procent).

Momskoden på en produkt är överordnad den som finns angiven på kunden. Detta gäller om inte momskod 0 – Ej moms är angiven på kunden. Då kommer ingen moms att beräknas. Detta är framförallt användbart för utländska kunder och inom byggsektorn där omvänd betalningsskyldighet kan vara aktuellt.

Momsfria fakturor

Om du fakturerar utan moms ska du i vissa fall ange på fakturan varför ingen moms lagts på. För att underlätta har vi lagt upp ett antal förklarande texter i programmet. De ska ses som en hjälp för att du på ett enkelt sätt ska kunna uppfylla kravet på uppgift om momsbefrielse på fakturor. Du hittar texterna under Uppläggning – Texter.

Omvänd moms i byggbranschen

Från och med 1 juli 2007 gäller omvänd momsskyldighet i byggbranschen. Det innebär att köparen av byggtjänsten ska redovisa både in- och utgående moms. Som säljare ska du inte lägga på någon moms på fakturan. Detta innebär att du behöver göra vissa inställningar i BLA Fakturering.

För att göra en faktura momsfri markerar du Momsfritt när du registrerar fakturan under Aktivitet – Registrering – Faktura/order och bockar i den lilla rutan för Momsfritt. Om det är så att du till en viss kund alltid ska fakturera byggtjänster där omvänd momsskyldighet gäller kan du lägga in momskod 0 – Ej moms på kundkortet. Det gör du under Uppläggning - Kunder. Sedan väljer du den specifika kunden och under fliken Grunduppgifter väljer du den momskoden i rullistan för momskod. Då kommer rutan Momsfritt alltid att markeras i fakturaregistreringen när en faktura registreras på denna kund. Om du någon gång vill fakturera med moms behöver du bara ta bort markeringen.

Som säljare måste du uppge köparens VAT-nr (momsregistreringsnummer) på fakturan. Denna kan du lägga in på kundkortet (Uppläggning – Kunder – fliken Grunduppgifter) på den aktuella kunden. Därefter infogar du datafältet VAT-nr-kund (Kund.EUid) tillsammans med ett beskrivande textfält på fakturamallen.

Säljaren ska även ange varför ingen moms har debiterats. Detta gör du genom att gå till fliken Ordertext som ligger nedanför artikelraderna i fakturaregistreringen. Där kan du genom att välja knappen Texter hämta BL05, Omvänd betalningsskyldighet. Du kan även skriva in texten i själva benämningsfältet när du registrerar fakturan. Under knappen Mer finns Textlista att välja där du har tillgång till samma texter.

Om du alltid fakturerar utan moms kan du istället infoga ett textfält i själva fakturamallen som förklarar varför ingen moms har debiterats. Vill du kan du i dessa fall använda dig av fakturamallen Faktura_byggmoms, som följer med vid installationen, på vissa kunder eller generellt i företaget. I denna mall finns både datafältet för VAT-nr och texten ”Omvänd betalningsskyldighet för byggtjänster gäller” med. Läs mer om omvänd moms här.

Skattedeklaration

Under Bokföring-Uppläggning-Momsuppgifter-Skattedeklaration gör du inställningar gällande bokföringskonton för momspliktig och momsfri försäljning, omvänd skattskyldighet m.m. så att dessa hamnar på rätt plats i Skattedeklarationen.

BAS Standard – Klickar du på denna knapp fylls samtliga fält i enligt BAS standard.

Kontroll – Med denna knapp kontrollerar du att ett konto inte förekommer i flera fält. Om ett konto krockar får du en varning om att detta behöver justeras.

Hjälp – Här får du en genomgång av Skattedeklarationen ruta för ruta i vår manual.

Guide för omvänd skattskyldighet och importmoms

Under Uppläggning-Momsuppgifter-Mer-knappen finner du en hjälpguide som ger dig möjlighet att lägga upp konteringsmallar som underlättar hanteringen av omvänd skattskyldighet (t.ex. vid handel från ett annat EU-land), samt importmoms. Om du vill veta mer – klicka här!