Bokslutsbilaga 2514 - Särskild löneskatt och avkastningsskatt

| Den här instruktionen gäller programmet BL Bokslut |

I den här artikeln beskriver vi allmänt om särskild löneskatt och avkastningsskatt samt hur du med hjälp av bokslutsbilaga 2514 kan beräkna samt stämma av särskild löneskatt och avkastningsskatt på balansdagen.

Särskild löneskatt

Den som har utfäst en tjänstepension ska betala särskild löneskatt med 24,26 procent på pensionskostnader. Detta oavsett om pensionskostnaderna är avdragsgilla eller inte. Löneskatten är dock alltid avdragsgill.

Hämta belopp från bilaga 2950M - skuld till FORA

Du kan hämta in underlaget till särskild löneskatt från FORA-bilagan 2950M. Klicka på Hämta i Funktionspanelen och bocka i Från bilaga 2950M.

Avkastningsskatt

En arbetsgivare som gör avsättning för pensioner i balansräkningen och företag som har en utländsk pensions- eller kapitalförsäkring ska betala avkastningsskatt.

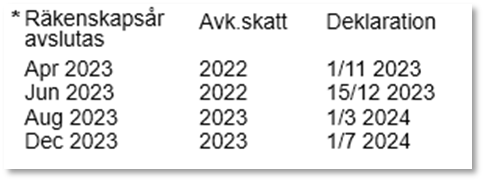

Beskattningsåret för avkastningsskatt är detsamma som kalenderår. Detta gäller oavsett om innehavaren är en juridisk person eller näringsidkare med ett brutet räkenskapsår.

Beroende på vilket brutet räkenskapsår ett bolag har så är deklarationstidpunkten olika för avkastningsskatten.

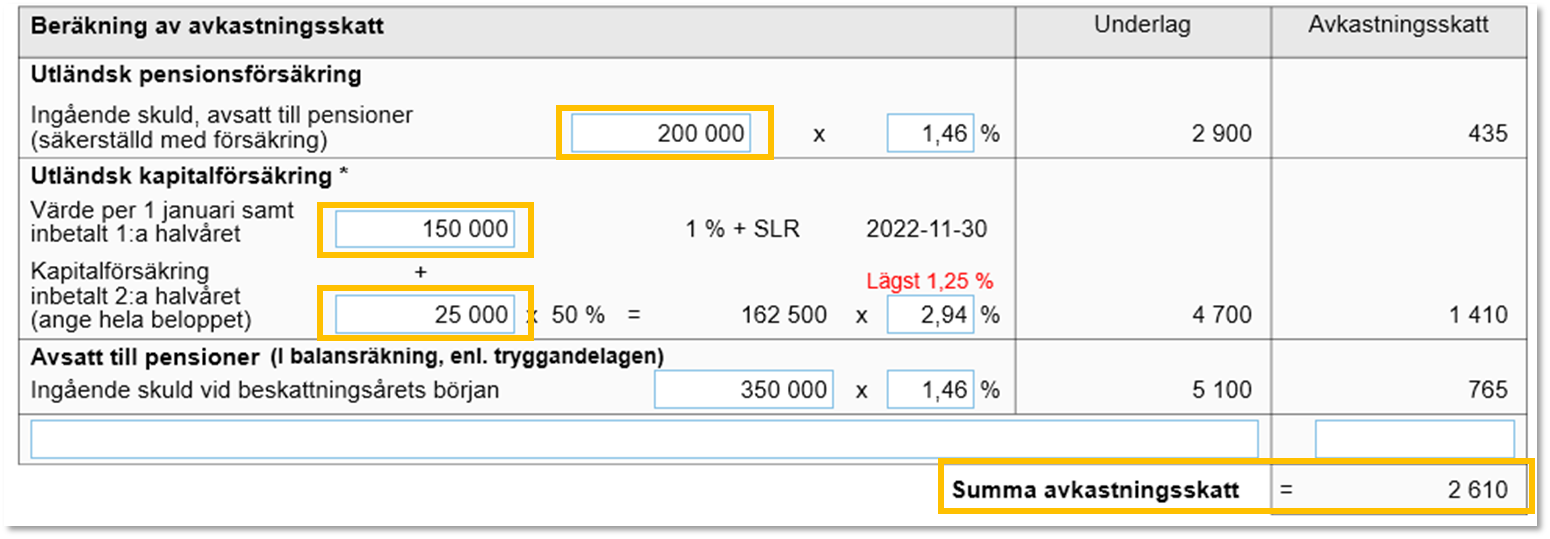

Underlaget för avkastningsskatt beräknas i två steg. Först beräknas ett kapitalunderlag och därefter ett skatteunderlag.

Utländsk pensionsförsäkring / Avsättning i balansräkningen

Företag som har en utländsk pensionsförsäkring och /eller gör en avsättning för pensioner i balansräkningen ska betala avkastningsskatt 15 % .

- Kapitalunderlag : Värdet på försäkringen vid ingången på kalenderåret.

- Skatteunderlag: kapitalunderlaget multiplicerat med genomsnittliga statslåneräntan för kalenderåret som ligger närmast före ingången av beskattningsåret. Skatteunderlaget ska som lägst beräknas till 0,5 procent av kapitalunderlaget. Det innebär att om den genomsnittliga statslåneräntan är lägre än 0,5 procent ska skatteunderlaget i stället beräknas till 0,5 procent av kapitalunderlaget.

Utländsk kapitalförsäkring

Företag som har en utländsk kapitalförsäkring ska betala avkastningsskatt 30 %.

- Kapitalunderlag : Försäkringens värde vid beskattningsårets ingång ökat med 100 % av årets premieinbetalningar under januari - juni och 50% av premieinbetalningarna under juli - december.

- Skatteunderlag : kapitalunderlaget multiplicerat med statslåneräntan vid utgången av november året före ökat med 1 procentenhet. Räntan efter tillägg kan som lägst vara 1,25 procent. Det innebär att om statslåneräntan vid utgången av november är lägre än 0,25 procent ska kapitalunderlaget multipliceras med 1,25 procent. Skatteunderlaget avrundas nedåt till helt hundratal kronor.

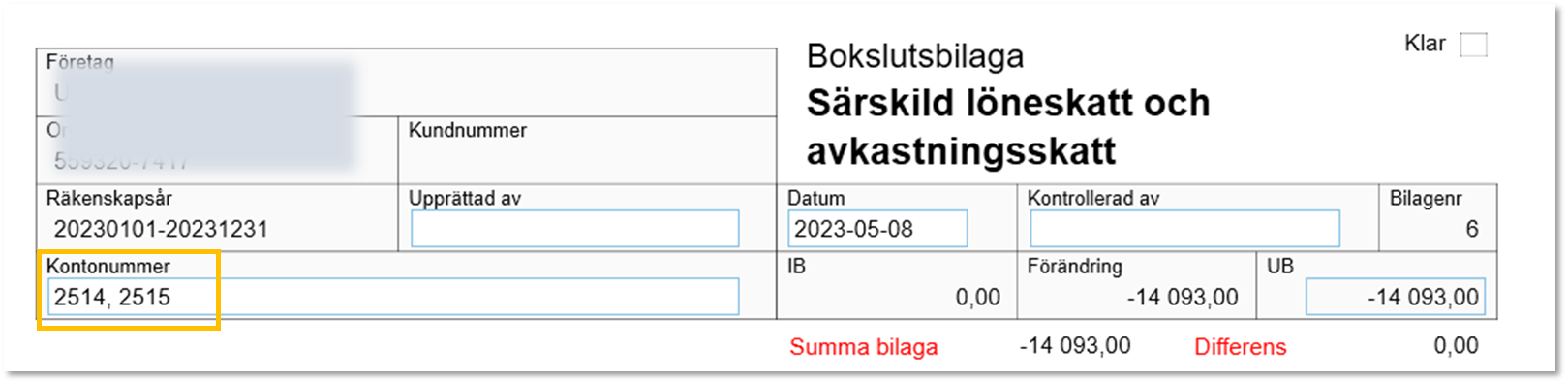

Använda bilaga 2514

Ange i bilagans övre del det /de konton du vill stämma av.

Särskild löneskatt

På sidan 2 sammanställs underlaget för avtalspension AFA-avgift och på sidan 3 sammanställs underlaget ITP-del av Alecta-avgift. Underlagen summeras på sidan 1 och löneskatten beräknas.

Avkastningsskatt

Fyll i underlaget på respektive rad i avsnittet för avkastningsskatt. Bilagan beräknar skatteunderlaget och avkastningsskatten och summerar längst ner.

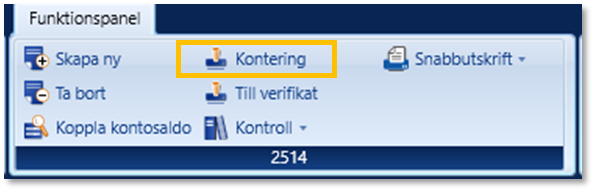

Kontering

Skapa ett verifikat utifrån bilagans summa för särskild löneskatt och avkastningsskatt genom att klicka på Kontering i Funktionspanelen.